保健滋補行業開年如何?多家上市公司交出一季度答卷

文|AgeClub 任子勛

排版|張思琪

前言

受社會老齡化、現代人生活節奏加快等影響,保健品、滋補品等食品營養細分領域開年保持強勢增長勢頭。

近期迎來上市公司財報季,多家涉及保健品、滋補品業務的上市公司發布財報。AgeFood梳理發現,各家公司取得的表現不一。開年第一個季度所取得的成績,將對公司今年接下來的策略產生重要影響。 “中老年人希望健康長壽,年輕群體對亞健康敏感,讓高品質的保健品越來越‘圈粉’和走俏。”在今年上半年舉辦的第四屆消博會上,中健聯行總經理陳露曾對媒體表示。

根據《中國營養健康食品行業藍皮書》,2022年中國營養健康食品行業規模達到5885億元,預計行業規模在2027年將超過8000億元。艾媒咨詢預計,2024年中國大健康產業營收規模將達9萬億元。

2024年保健滋補市場將有哪些值得關注的方向?結合各上市公司財報,或許能為行業帶來新的思路和答案。

01 年報季報陸續發布

在AgeFood梳理統計的8家上市公司中,多數在過去一年或今年一季度取得了營利雙增的成績。

其中,“燕窩第一股”燕之屋發布了上市以來首份年報。

雖然過去一年沖刺上市之路坎坷——2023年作為疫情后首年,下游市場普遍存在消費保守心態,但是燕之屋的財報顯示,其滋補類產品仍受到廣泛歡迎。報告期內,燕之屋營收共計19.64億元,同比增長13.59%;歸屬于股東凈利潤為2.01億元,同比增長5.23%。

蟬媽媽旗下數據平臺指出,過去一年天貓及抖音滋補品大盤中,燕窩滋補品與藥食同源食品、食療滋補營養品均得了高增長。市場整體集中度低、千元以上價格帶高端品牌稀缺、新媒體渠道帶來多樣化營銷方式等因素不斷推動新人進入滋補細分領域。

渠道端,燕之屋線下自營門店重新恢復增長,但門店總數增速放緩。2023年,燕之屋共有96家自營門店與647家經銷商門店,門店總數共計743家。在線上渠道,燕之屋保持著穩定的開店速度,從一定程度上反映出其對線上渠道的重視。截止2023年末,燕之屋共擁有27家自營網店與18家經銷商網店,前2020-2022年二者數量分別為12、18、23家以及6、8、13家。

在統計的上市公司中,江中藥業雖然營收出現下滑,但凈利潤卻取得了增長。公司回應稱系業績高基數影響所導致,處方藥類業務由于部分產品集采未中標引起產品結構變化,大健康及其他部分產品業務拓展進度較去年同期放緩。

從數據上來看,江中藥業大健康產品及其他一季度營收共計1.09億元,同比一季度下滑40.33%,但是毛利率相較上年同期提升了8.41pct,在所有業務中提升幅度最大。

作為老牌藥企,江中藥業一直以來表現出對大健康業務的持續關注。2011年江中藥業首次推出了消費品業務“江中食療”,代表性產品包括江中猴姑餅干與江中猴姑米稀。雖然江中食療之后經國企混改轉由晟道投資控股,但是江中藥業的大健康業務并未止步。

根據江中藥業2023年年報顯示,其主營業務現分為三類:處方藥、非處方藥、大健康產品及其他。其大健康業務增勢迅猛,該年取得6.49億元營收,同比增長49.96%。

據介紹,江中藥業的大健康業務主要包含康復營養、高端滋補、胃腸健康及肝健康等類別的產品。江中藥業在財報中表示,將以做強 OTC 基石業務為核心,大力發展大健康業務,協同布局處方藥業務。其主打胃腸健康的益生菌系列產品及肝健康的肝純片有望成為新的過億業務。

藥企背景出身,如今已成為國內頭部營養保健CDMO企業的仙樂健康,以及阿膠頭部品牌東阿阿膠在今年一季度取得的營利增幅表現在此次統計中更加亮眼。

其中,仙樂產品范疇涵蓋功能性食品、特膳食品、保健食品,涉及營養軟糖、軟膠囊等核心劑型與植物基軟膠囊、凝膠軟片等創新劑型。

國聯證券預計,在居民保健意識提升的背景下,仙樂健康的軟膠囊、片劑、粉劑等傳統劑型產品將繼續保持增長,2025年收入預計同比增幅10%,而軟糖等核心劑型以及功能飲品隨著市場滲透率提升預計將有更高的增幅。

對于東阿阿膠,華泰證券在研報中預計,其復方阿膠漿在一季度取得了同比翻倍式增長,阿膠糕預計同比增速超40%,阿膠粉與男士滋補品牌皇家圍場預計取得翻倍以上增長。

02 保健品競爭,從拼量到拼質

2024年,拼研發將會是食品保健營養領域的一大關鍵詞。

在一季度行業展會以及與從業者交流中,AgeFood明顯感受到各品牌對新原料、功能性的關注。

作為國內頭部保健品品牌,湯臣倍健今年也提到了要打造專業力。

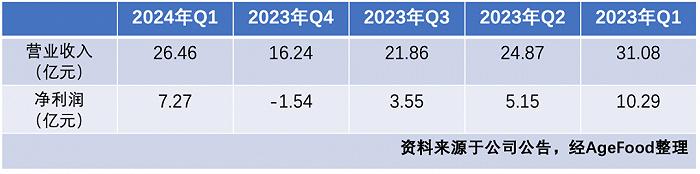

對比國內維生素與膳食補充劑(VDS)市場的增速——根據歐睿數據,2023年VDS零售總規模為2253億人民幣,增速約為11.6%,湯臣倍健一季度交出的答卷并不理想。對比往年數據更可以看到,湯臣倍健還出現了盈利能力起伏,過往連續四個季度營利雙降的情況。

(湯臣倍健近期財報)

湯臣倍健董事長梁允超在今年3月發布致股東信。信中寫道,營銷只是好產品的放大器,放棄產品創新就是放棄未來。相比過往年報股東信,這一措辭更加直接,也對應著其在2022年年報致股東信中的觀點之一,要避免增長型衰退。

“品牌走進消費者心智之后的指定購買率、復購率和凈推薦率,就是最大的護城河”。梁允超表示,湯臣倍健2024年關鍵詞將是兌現,其中強科技轉型策略要在科學營養和更專業的產品創新上一一兌現。

根據華通證券數據,我國2021年VDS人均消費約為美國的20%,市場提升空間巨大。我國VDS市場銷售額從2009年的636.4億元提升至2022年的2001億元。

多因素將支撐國內VDS行業的長期增長:固有銀發客群規模在社會老齡化趨勢下繼續擴大,年輕消費者的健康保健意識喚醒提前。而VDS行業格局遠未定,目前行業CR5約為29%,湯臣倍健約占10%。線上渠道目前是VDS類產品的主要銷售渠道——數據顯示,線上渠道銷售占比2023年已超過60%,而由直銷及藥房等構成的線下渠道占比已縮小至約36%。VDS紅海競爭仍存在變數。

除此之外,保健品行業正從過去的“卷”營養成分添加量到如今更關注營養成分營養成分吸收效果。

以益生菌為例,天眼查數據顯示,目前我國已有超3000家益生菌相關企業,45%的相關企業成立于5年內。解數咨詢數據顯示,2020年至2022年益生菌行業銷售額增速超過40%,在2022年達到15.85億元。近年來,益生菌產品的添加量已經從千萬級上升到了百億甚至千億級以上。

據了解,仙樂健康于今年2月公布“E立方仿生增效技術平臺”,根據功能性油脂、維礦類、益生菌、蛋白類和植物營養素等五大類營養素的結構特性,通過微米乳化、微囊包埋、靶向酶解和定向生物轉化等四項仿生技術來優化產品營養吸收能力。

03 品牌戰略求變

戰略上求變是保健滋補行業近年來的新變化。

以百合股份為例,雖然今年一季度業績出現了同比雙降,但更多是由于2023年一季度疫情剛剛結束帶來的保健品市場超量銷售的影響——過去四個季度的數據顯示營收與凈利潤整體呈增長趨勢。。

(百合股份近期財報)

與仙樂健康有所不同的是,百合股份雖然主營業務為代工,但一直在致力于發展自主品牌第二增長曲線。在

百合股份此次發布的年報中表示,2024年工作重心將在市場營銷方面、新產品研發和技術創新等四個方面展開,并多次提到自有品牌的發展。“公司開發模式將從被動開發向主動開發轉向。”百合股份表示。此前其發布的財報則顯示,2023年自主品牌營收占比16.1%,并且毛利率達到44.22%,超過代工業務35.73%的毛利率。

百合股份官網顯示,在自有品牌方面采取的是多品牌戰略,旗下自有品牌包括全家型基礎營養保健食品品牌百合康,平價快銷營養保健食品品牌鴻洋神,骨骼健康營養保健食品品牌足力行等。

除了百合股份,燕之屋與東阿阿膠也在采取多品牌多產品線的戰略。

圍繞燕窩,燕之屋共有三塊業務矩陣,其一是包括碗燕、鮮燉燕窩等在內的純燕窩產品,其二是包括燕窩護膚品、燕窩粽在內的“+燕窩”產品,以及添加其他營養成分比如γ-氨基丁酸的“燕窩+”類產品。2023年,燕之屋針對早餐場景推出燕窩粥,年銷售收入達到2290萬元;同時,護膚品子品牌燕寶詩推出了燕窩肽護膚品系列。

東阿阿膠采取的策略類似,通過推出子品牌“桃花姬”“皇家圍場”打造藥品加健康消費品的多輪驅動商業模式。

背后原因一方面是驢皮產量的限制。此前有統計,我國毛驢存欄量從2009年的540.3萬頭下降至2019年的260萬頭。有數據顯示2021年毛驢存欄量僅為109.4萬頭。在此前的健博會上,東阿阿膠工作人員同樣向AgeFood表示,為合理分配驢皮產能,通過劃分子品牌來滿足不同人群的需求。

另外一方面,食療滋補市場近年來發展迅猛。魔鏡統計顯示,2022年健康養生人群改善健康的前三種方式依次為購買保健品(64%),運動養生(61%),購買滋補品(57%)。從整個中醫藥行業來看,面對消費者日益旺盛的食養需求,各企業均在尋求轉型。

【特別聲明:部分文字及圖片來源于網絡,僅供學習和交流使用,不具有任何商業用途,其目的在于傳遞更多的信息,并不代表本平臺贊同其觀點。版權歸原作者所有,如涉版權或來源標注有誤,請及時和我們取得聯系,我們將迅速處理,謝謝!】